Am 26. Juni 2019 veröffentlichte die FINMA das teilrevidierte Rundschreiben 2008/3 "Publikumseinlagen bei Nichtbanken", welches am 1. Juli 2019 in Kraft getreten ist. Für die Klärung von Auslegungsfragen verweist sie auf zukünftige Aufsichts- und Gerichtspaxis.

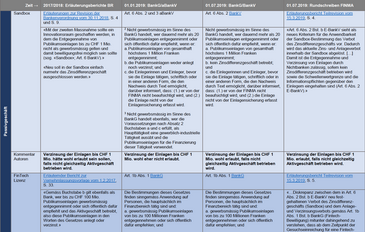

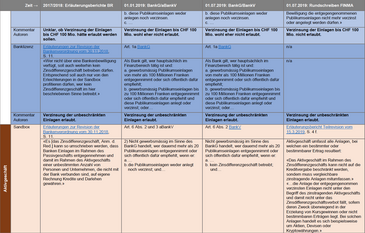

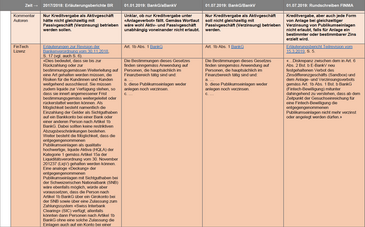

Das Parlament hat eine neue Bewilligungskategorie für Fintech-Unternehmen geschaffen. Zudem hat der Bundesrat die Bestimmungen zur sogenannten Sandbox angepasst (vgl. Blogpost vom 3. Dezember 2018). Sandbox und Fintech-Bewilligung sind zwei der drei Säulen der Fintech-Vorlage, welche der Bundesrat im November 2016 vorgestellt hatte (vgl. dazu insbesondere die Blogposts vom 24. Juni 2018 und vom 14. August 2017) und beide erlauben unter bestimmten Voraussetzungen die Entgegennahme von Publikumseinlagen trotz fehlender Bankbewilligung.

Schwierige Abgrenzung

Es war von Anfang an klar, dass die Abgrenzung der Tätigkeiten, welche im Rahmen von Sandbox und Fintech-Bewilligung erlaubt sein sollten, von jenen Tätigkeiten, welche weiterhin den voll regulierten Banken vorbehalten sein sollten, nicht einfach werden würde.

Die Idee, wo diese Trennlinie zwischen Banken und Nicht-Banken verlaufen sollte, wurde im Rohstoff vom 2. November 2016 (S. 3) vorgestellt:

Die neuen Regeln sollten für Unternehmen gelten, die «…sich auf das Passivgeschäft (Entgegennahme von Publikumseinlagen) beschränken und somit kein Aktivgeschäft mit Fristentransformation betreiben…».

Im erläuternden Bericht zur Vernehmlassungsvorlage vom 1. Februar 2017 (S. 20) wurde die entsprechende Absicht des Gesetzgebers folgendermassen beschrieben:

«Bei vielen Fintech-Geschäftsmodellen fehlt es mangels einer Wiederanlage von entgegengenommenen Geldern an der für Banken typischen Fristentransformation und den damit einhergehenden Risiken (insbes. Liquiditäts- und Zinsrisiken). Sie bewegen sich ausserhalb der Kerntätigkeiten, die für das Bankgeschäft charakteristisch sind.»

In der Bankenverordnung (für die Sandbox) und im Bankgesetz (für die Fintech-Bewilligung) wurde diese Idee in der Folge mit der Wendung: «weder anlegen noch verzinsen» ausgedrückt.

Im Gesetz ist diese Formulierung unverändert geblieben. Die Verordnung wurde jedoch mit Wirkung auf den 1. April 2019 (vermeintlich) präzisiert, um die Absicht des Gesetz- bzw. Verordnungsgebers präziser auszudrücken. In der Verordnung steht nun der Ausdruck: «kein Zinsdifferenzgeschäft».

Das Eidgenössische Finanzdepartement EFD hat dabei in den Erläuterungen zur Revision der Bankenverordnung vom 30. November 2018 (S. 4 f.) festgehalten, dass das Verbot des Zinsdifferenzgeschäfts im Zusammenhang mit der Fintech-Regulierung so zu verstehen ist, dass nicht gleichzeitig das Passiv- und das Aktivgeschäft betrieben werden dürfe. Unter dem Aktivgeschäft sei dabei die «Vergabe von Krediten unter Verwendung der Einlagen» zu verstehen.

Das EFD präzisiert seine Auslegung bzw. Definition des Zinsdifferenzgeschäfts weiter wie folgt:

"Es kann so umschrieben werden, dass Banken Einlagen im Rahmen des Passivgeschäfts entgegennehmen und damit im Rahmen des Aktivgeschäfts einer unbestimmten Anzahl von Personen und Unternehmen, die nicht mit der Bank verbunden sind, auf eigene Rechnung Kredite und Darlehen gewähren. […]", wobei auch auf eine entsprechende Lehrmeinung hingewiesen wird.

Das EFD schliesst seine diesbezüglichen Ausführungen mit dem Satz: "Entsprechend soll auch nur von den Erleichterungen in der Sandbox profitieren dürfen, wer kein Zinsdifferenzgeschäft im hier beschriebenen Sinne betreibt" (vgl. Erläuterungen zur Revision der Bankenverordnung vom 30. November 2018,S. 11 f.).

Der Ersatz des "Anlage- und Verzinsungsverbots" mit dem Verbot, das "Zinsdifferenzgeschäft" zu betreiben, hätte die Auslegungsfrage also lediglich klarstellen sollen. Ein materieller Unterschied zwischen der Sandbox gemäss nArt. 6 Abs. 2 lit. b BankV und der Fintech-Bewilligung nach Art. 1b Abs. 1 lit. b BankG sollte in diesem Punkt aber nicht gemacht werden. Denn immerhin verfolgt der Gesetz- und Verordnungsgeber das Ziel, dass Unternehmen ein Geschäftsmodell in der Sandbox erproben können, das später allenfalls einer Fintech-Bewilligung bedarf (vgl. bereits den erläuternden Bericht zur Vernehmlassungsvorlage vom 1. Februar 2017, S. 36 f.).

Schaffung von Rechtssicherheit vertagt

Nun hätte mit der Revision des Rundschreibens 2008/3 "Publikumseinlagen bei Nichtbanken" die Chance bestanden, das Ziel des Gesetz- bzw. Verordnungsgebers zur Fintech-Regulierung zu unterstützen und für die Unternehmen Rechtssicherheit zu schaffen, indem auch die FINMA die Formulierungen in Gesetz und Verordnung entsprechend ausgelegt hätte.

Die FINMA bestätigte in ihrem Anhörungsbericht zwar, dass der Begriff des Zinsdifferenzgeschäfts generell und im vorliegenden Kontext der Sandbox-Ausnahme unterschiedlich verstanden werden könne und insofern auslegungsbedürftig sei. Nach ihrem generellen Verständnis des Fachbegriffs «Zinsdifferenzgeschäft» liege ein solches insbesondere dann vor, wenn bei der Anlage der entgegengenommenen verzinsten Einlagen ein bestimmter oder bestimmbarer Zins vereinbart werde. Eine Klarstellung im einschlägigen Rundschreiben, ob sie im Rahmen ihrer Aufsicht im Fintech-Bereich diese eigene Auslegung oder jene des Gesetz- bzw. Verordnungsgebers anwenden werde, unterliess die FINMA aber mit dem Hinweis darauf, dass ihr dafür der Spielraum abgesprochen werde. Der Begriff könne «auf dem Weg der Aufsichts- resp. allenfalls Gerichtspraxis einer Klärung zugeführt werden».

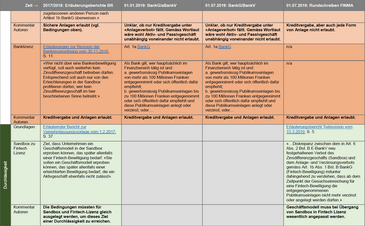

Zusammenfassend ergeben die möglichen Auslegungen des Gesetzes- und Verordnungstextes folgendes Bild: