Am 20. Juni 2016 hat die Luzerner Kantonalbank innerhalb ihrer Digitalstrategie die Crowdfunding-Plattform Funders lanciert.

Zum Start sind primär kulturelle, soziale und Projekte aus dem Sportbereich unterstützt worden – also Crowdsupporting. Bei dieser Form des Crowdfundings unterstützt die Crowd Projekte finanziell und erhält im Gegenzug immaterielle Leistungen, zum Beispiel Konzerttickets oder ein Produkt, das investierte Kapital wird nicht zurückbezahlt.

Im April 2018 hat die LUKB die Plattform erweitert und Crowdlending als alternative Finanzierungsform für KMU und Startups integriert. Beim Crowdlending geht’s dann um "richtige" Kredite, also um rückzahlbares Kapital gegen Zinsen – allerdings nicht klassisch über die Bank, sondern zur Verfügung gestellt von der Crowd.

Wachstum mit Kooperationspartnern

Bereits Anfang 2017 hat die Luzerner Kantonalbank Funders für Partner geöffnet und weitere Kantonalbanken mit an Bord genommen, welche die Technologie und Plattform nutzen können. Mit dem Effekt, dass auch andere Banken regional agieren können und vor allem das Thema Crowdfunding in der Schweiz bekannt und als Finanzierungsform attraktiv machen.

Neben der LUKB sind heute vier weitere Banken über die Plattform Funders im Crowdfunding unterwegs: die Berner, Nidwaldner, Obwaldner und die Thurgauer Kantonalbank.

Die Crowdfunding-Plattform Funders in Zahlen

Die Zwischenbilanz der LUKB mit Funders nach zwei Jahren:

- 137 Projekte

- 10'000 Funder

- 2.5 Millionen Franken Funding

- Erfolgsquote 77.9 Prozent

Über die blossen Zahlen hinaus gibt's auch Rekorde:

Kultur- und Sportsponsoring

Im Juni 2018 ist mit dem Luzerner Sinfonieorchester das bisher grösste Kultur-Crowdfunding der Schweiz mit 580'000 Franken erfolgreich abgeschlossen worden. Und mit dem Sportclub Kriens feiert die LUKB das grösste Schweizer Sport-Crowdfunding-Projekt mit 280'000 Franken.

Crowdlending

Erste Erfolge gibt's auch beim Crowdlending zu melden, das erst im April 2018 als alternative Finanzierungsform für KMU und Startups lanciert worden ist. Die ersten Projekte sind mit Ziellandung abgeschlossen worden, zum Beispiel mit der Kleinbrauerei Soorser Bier AG (Kreditsumme 60'000 Franken) und dem E-Bike-Hersteller Aureus Drive GmbH (Kreditsumme 50'000 Franken).

Daniel Lütolf, Projektleiter Crowdfunding bei der LUKB, ist überzeugt:

Crowdfunding hat sich als alternative Finanzierungsform etabliert

Wirklicher Erfolg oder nur Optimismus?

Sind 2.5 Millionen Franken innerhalb von zwei Jahren ein Erfolg oder nur ein erfreulicher Tropfen auf den heissen Kreditmarkt-Stein?

Als die Luzerner Kantonalbank ihre Crowdfunding-Plattform 2016 lanciert hat, war Crowdfunding noch eine Nische mit eher geringer Bekanntheit. Die LUKB hat mit Funders mitgeholfen, das Instrument bekannter zu machen und als Geldbeschaffungs-Kanal zu popularisieren. So wie die gesamte Branche, so entwickelt sich auch Funders – mit steiler Kurve nach oben.

Im Vergleich zum Startpunkt ist das bisher Erreichte sicher ein Erfolg. Und der Optimismus ist ebenfalls begründet, dafür gibt's mehrere Indikatoren.

Das Interesse an dieser Form der Kapitalbeschaffung hat stark zugenommen. Ein Blick auf die Zahlen des letzten Crowdfunding Monitoring Schweiz vom Mai 2018 zeigt die Entwicklung der verschiedenen Bereiche:

- Crowdfunding 2017

Volumen: CHF 374.5 Millionen

Entwicklung: +192% - Crowdlending 2017

Volumen: CHF 186.7 Millionen

Entwicklung: +239% - Crowdinvesting 2017

Volumen: CHF 135.2 Millionen

Entwicklung: +245% - Crowdsupporting/Crowddonating 2017

Volumen: CHF 29.1 Millionen

Entwicklung: +72% - Invoice Trading 2017

Volumen: CHF 23.5 Millionen

Entwicklung: +38%

Ein zweiter Blick, fokussiert auf Crowdlending, zeigt, wie sich die Volumen in diesem Bereich verteilen. Die Zahl der erfolgreich vermittelten Kredite hat sich von 840 (2016) auf insgesamt 2'035 (2017) erhöht.

| Bereich | Volumen 2017 | Kreditsummen Ø | Investition pro Kreditgeber Ø |

| Business | 111,6 Millionen | CHF 300'000 | CHF 25'000 |

| Consumer | 52,0 Millionen | CHF 31'000 | CHF 4'000 |

| Real Estate | 23,1 Millionen | CHF 854'000 |

Die Kreditsummen pro Kreditnehmer sind markant angestiegen. Auch das ist ein Indiz für eine gewisse "Gewöhnung", das Instrument Crowdlending hat den exotischen Status abgelegt und ist zur breiter akzeptierten Finanzierungsform geworden. Lag zum Beispiel die Kreditsumme bei den KMU pro Kreditnehmer 2016 im Durchschnitt noch bei CHF 171'000, hat sich die Summe innerhalb eines Jahres auf CHF 300'000 erhöht.

Die grösste einzelne Transaktion in diesem Segment war 2017 ein vermittelter KMU-Kredit in der Höhe von 8,7 Millionen Franken. Ein Einzelfall, der jedoch zeigt, dass im Business Crowdlending Grenzen getestet und erweitert werden können.

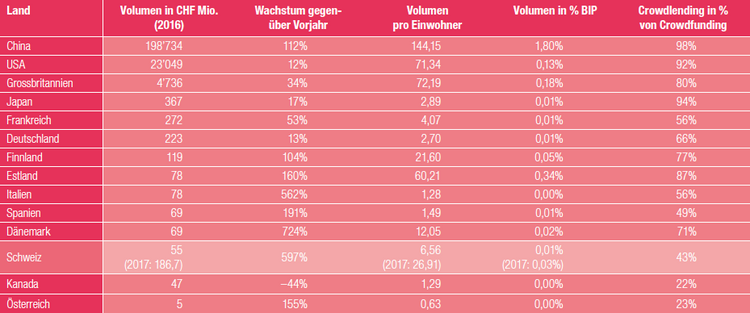

Der dritte Blick über die Grenzen der Schweiz hinaus, macht deutlich, welche Volumen in anderen Ländern bereits erreicht worden sind und mit welchen Wachstumsraten Crowdlending in den verschiedenen Ländern nach und nach zum Wirtschaftsfaktor wird.