Teil II der ausführlichen Analyse – hier geht's zu Teil I

Autoren: Wanja Eichl und Elias Schuhmacher von Blackfort Investment Partners

Haben historische Bewertungsregeln weiterhin Gültigkeit oder "is this time different"?

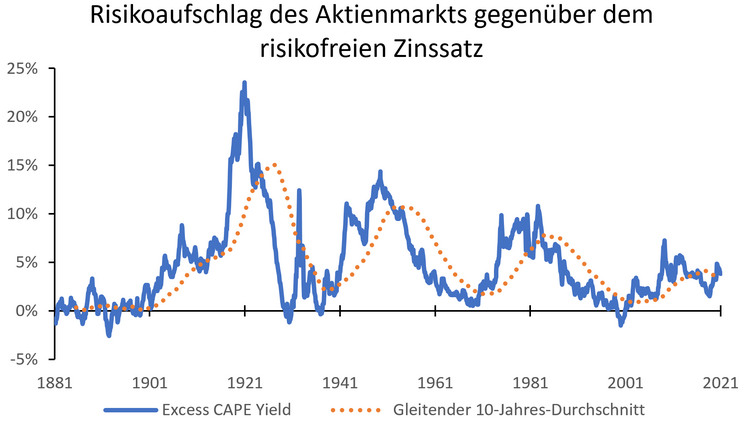

Vor Kurzem veröffentlichte Nobelpreisträger Robert Shiller eine neue Kennzahl, die auf der ebenfalls von ihm stammenden CAPE ratio (cyclically adjusted price-to-earnings ratio) basiert. Dieses alternative Bewertungsmass berücksichtigt das Zinsniveau. Dieser Excess CAPE Yield (ECY), wie Shiller die Kennzahl nennt, bildet den Aufschlag der Aktiengewinnrenditen gegenüber der Rendite 10-jähriger US-Staatsanleihen ab und kann somit als Risikoprämie des Aktienmarkts interpretiert werden. Wie dem in Abbildung 5 dargestellten historischen Verlauf entnommen werden kann, entspricht die Risikoprämie per Jahresende 2020 mit 3.8% praktisch dem Durchschnitt der vergangenen 10 Jahre (3.7%). Von negativen Risikoprämien, wie dies kurz vor Platzen der Dotcom-Blase der Fall war, sind die aktuellen Bewertungen demgemäss noch ein gutes Stück entfernt.