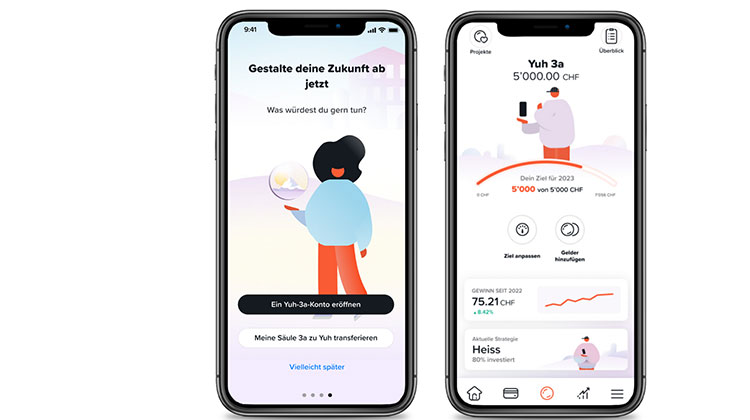

Wie bereits im Juni angekündigt, legt die Neo-Bank Yuh jetzt mit ihrer eigenen 3a-Lösung los, über die Kundinnen und Kunden die finanziellen Weichen für ihr Alter stellen können.

Die FinTech-Anbieter und ihre Gebührenregelungen

Inzwischen gibt's zahlreiche FinTech-Lösungen fürs Vorsorgesparen mit der Säule 3a. Auch bei FinTechs und Startups: die verschiedenen Angebote variieren stark bei den Kosten und Gebühren. Ein Kostenvergleich von Moneyland (Stand November 2022) zeigt die Spanne, die von 0.39 bis zu 1.07 Prozent jährlich reicht, hier die Details. Diese Unterschiede können über die Jahre sehr spürbar ins Gewicht fallen. Was nicht von Anbietern abgezwackt wird, bleibt bei den Kundinnen und Kunden und kann die Höhe der Auszahlungsbeträge für Sparerinnen und Sparer massiv beeinflussen.

Zu den expliziten Preisbrechern zählen wir jene, die sich mit Gesamtkosten von 0.5 Prozent pro Jahr oder weniger zufriedengeben, davon gibt's nun schon einige. Neben den Gebühren spielen auch weitere Faktoren mit, die Unterschiede schaffen. Zum Beispiel die verfügbaren Strategien, die eingesetzten Finanzprodukte, die Performance, Nutzerfreundlichkeit, Anmutung der App und mehr.

Es sind also nicht allein die Kosten, mehrere Faktoren müssen stimmen. Weil jedoch zählt, was nach jahrelangem Vorsorge-Sparen in der Brieftasche der Nutzerinnen und Nutzer bleibt, stehen die wesentlichsten Enflussfaktoren wie Kosten und Performance in der Bewertung der Angebote sehr weit oben.

Die Neo-Bank spielt mit an der Front der Preisbrecher

Yuh gehört zu den Anbietern, die mit einer All-in-Gebühr arbeiten. All-in meint: in einem einzigen ausgewiesenen Prozentsatz sind sämtliche Gebühren und Leistungen wie Depotgebühren, Anlagegebühren (TER), Wechselgebühren, Verwaltungsgebühren, Transaktionsgebühren, 3a-Stiftungsgebühr, unbegrenzte Strategieänderungen und mehr enthalten. Mit einer Pauschalgebühr von 0.5 Prozent pro Jahr besetzt Yuh einen Platz in der Liga der Preisbrecher.

All-in-Gebühren sind für Kundinnen und Kunden insofern praktisch, als sie sich bei Preisvergleichen nicht mit variablen Von-bis-Preisen rumschlagen müssen. Auch das Zusammensuchen und Addieren von Veraltungsgebühren, Produktgebühren und Transaktionskosten entfällt, All-in ist eben All-in und deshalb am besten vergleichbar.

In den verfügbaren Anlagestrategien ist Yuh nicht völlig anders als vergleichbare Anbieter, die Neo-Bank lässt Kundinnen und Kunden die Wahl zwischen fünf Strategien. Je nach Risikobereitschaft liegt der Aktienanteil bei 20, 40, 60, 80 oder 98 Prozent, der Rest geht in Anleihen, Immobilien, Rohstoffe und Liquiditäten. Ein Wechsel der gewählten Anlagestrategie bleibt jederzeit möglich, ohne zusätzliche Kosten.

Die Alternative zum "normalen" Sparen und die Partnerschaften

Für Yuh ist die eigene Lösung fürs Vorsorgesparen eine logische Weiterentwicklung der bisherigen Produktpalette, weil Sparen an sich bereits seit dem Markteintritt zum Programm gehört. Die Neo-Bank bietet seit längerem auch digitale und automatisierte Spartöpfe, um Geld für individuelle Ziele anzusparen, zum Beispiel für die nächste Ferienreise, die neue Wohnungseinrichtung oder was auch immer. Mit dem Sparen fürs Alter kommt nun eine weitere Dimension dazu, die weit in die Zukunft reicht.

Yuh hat sich für eine Embedded-Finance-Lösung entschieden, die Technologie für die 3a-Lösung kommt vom WealthTech Descartes. Die Neo-Bank partnert darüber hinaus mit weiteren Unternehmen: Die Zürcher Kantonalbank steuert ihre Swisscanto-Indexfonds bei, die Investitionen werden von der neu gegründeten Vorsorgestiftung Simply3a und der Privatbank Lienhardt & Partner als Depotbank verwaltet.

Haben neue FinTech-Anbieter Chancen im Markt des Vorsorgesparens?

Mit Sicherheit, sofern sie mit innovativen Angeboten und günstigen Gebühren operieren. Der Markt der 3a-Lösungen ist traditionellerweise heute noch stark dominiert von klassischen Banken und Versicherern. Anbieter, die in aller Regel und mit wenigen Ausnahmen in Sachen Kosten und Gebühren eher hochpreisig unterwegs sind.

Das freiwillige Vorsorgesparen in der 3. Säule wird jedoch immer wichtiger, weil die Renten aus der 2. Säule in den letzten Jahrzehnten massiv gesunken sind und weiter sinken werden, Details dazu hier. Zudem zeigen Berechnungen, dass sinkende Renten nicht nur mit höherer Lebenserwartung zu tun haben, sondern auch durch die unglaubliche Gebührenflut im Vorsorgemarkt befeuert werden, Details dazu hier. Ein Problem, dem sich die Politik bisher nicht wirklich annehmen mochte. Bleibt die Politik in der 2. Säule passiv, öffnen sich Chancen für neue Anbieter in der 3. Säule.

Deshalb kann jedes FinTech, das mit überzeugenden Angeboten und fairen Gebühren in den Markt einsteigt, als Verdrängungswettbewerber neue Kundinnen und Kunden gewinnen. Sinken die Renten aus dem BVG weiterhin laufend, werden Konsumentinnen und Konsumenten sensibler für die Unterschiede im Vorsorgesparen der Säule 3a. Und diese Unterschiede sind und bleiben riesig.

Ein Beispiel: Moneyland hat letzten November die Performance und die Gesamtkosten von 81 Säule-3a-Vorsorgefonds untersucht, Details dazu hier. Bei einer Anlage von 100’000 Franken über 10 Jahre hinweg betragen die Gesamtkosten für den teuersten Fonds 17’000 Franken – das entspricht einer jährlichen Kostenbelastung von 1.7 Prozent. Unter den Fonds, die in Aktien oder Obligationen investieren, betragen die Gesamtkosten für den günstigsten Aktienfonds 3'500 Franken, also 0.35 Prozent pro Jahr. Diese Differenz – und natürlich die Performance – entscheidet mit darüber, wie viel Geld Frau Huber und Herr Müller im Alter zur Verfügung stehen wird. Die Übersicht der analysierten Vorsorgefonds gibt's gleich hier.

Neue und bestehende Anbieter, die belegen und glaubhaft machen können, dass ihre tiefen Gebühren über zwei oder drei Jahrzehnte mehrere zehntausend Franken Unterschied bei der Auszahlung ausmachen können, die haben Chancen im Markt des Vorsorgesparens. Im Moment sind das primär FinTechs. Manchmal auch klassische Banken und Versicherer, die ihre neu gegründeten FinTech-Töchter ins Rennen schicken. Bei Letzteren gibt es jene, die ihre Startups gut ausgerüstet und kampfbereit in die Arena stellen und tatsächlich als Preisbrecher auftreten lassen. Und es gibt die anderen, die ihre hochpreisigen Angebote einfach im neuen Gewand eines coolen FinTechs präsentieren – das bleibt dann eher erfolglos. Die Zielgruppen werden zunehmend sensibler und rechnen vermehrt mit.