Die Jahrestagung des Internationalen Währungsfonds (IWF) vom 11. bis 17. Oktober 2021 fand dieses Jahr im hybriden Format statt. Viele der 190 Mitgliedsstaaten reisten nach Washington, während viele Delegationen und Gäste im virtuellen Format teilnahmen. Welche Impulse ergaben sich für den Kapitalmarkt?

Seitdem ich vor über 20 Jahren zum ersten Mal an einer IWF-Jahrestagung teilnahm, gehört das regelmässige Treffen im Oktober zur Routine meiner Berufstätigkeit. Einmal im Jahr stossen Teilnehmende aus Politik und Wissenschaft, Mitarbeitende von Investmentbanken und internationalen Organisationen sowie Fondsmanagerinnen und Fondsmanager wie in einem Taubenschlag für wenige Tage aufeinander, bevor sie mit neuen Impulsen wieder auseinander stieben. Pandemiebedingt fand die Tagung nun im zweiten Jahr in Folge für die meisten Teilnehmenden im virtuellen Raum statt.

Ich kann mich an kaum eine dieser Tagungen erinnern, die derart stark vom Eindruck eines schwer greifbaren Umbruchs geprägt war. Darin unterschied sich die Stimmung dieses Jahr deutlich von dem Treffen nach dem Platzen der Internet-Blase im Oktober 2002 und auch von der IWF-Jahrestagung im Oktober 2009 in Istanbul, nach der akuten Phase der globalen Finanzmarktkrise. In beiden Fällen stand gerade für Teilnehmende aus dem Privatsektor die Kontinuität im Vordergrund – vielleicht verbunden mit ein paar Änderungen, vielleicht ein "New Normal", aber doch eine Kontinuität. Diesmal herrschte Verwirrung hinsichtlich der weiteren Entwicklung vor.

Sorgen wegen China

Das liegt zum einen am Format des Treffens – es ist einfach sehr schwer, sich ohne informelle Gespräche auf dem Flur und in der Kaffeepause ein Bild zu machen, denn zahlreiche relevante Entwicklungen werden in den Publikationen zur Tagung nicht verschriftlicht. Und wenn der abendliche Austausch mit Bekannten darüber entfällt, was man am Tag gehört und gelernt hat, dann geht nicht nur die Breite der Informationen verloren, sondern oftmals auch die Fokussierung der Kernthemen.

Die Verwirrung liegt aber auch daran, dass Teilnehmende aus dem Kapitalmarkt und aus der Politik zwar viel von "Regimewandel" sprachen, sich aber uneins darüber waren, auf welche Wendepunkte wir zusteuern. So ging’s uns wie in dem Lied von Bob Dylan: "Come writers and critics who prophesize with your pen / And keep your eyes wide, the chance won’t come again / And don’t speak too soon for the wheel’s still in spin".

Sorge herrschte darüber, ob China in Folge der aggressiven Regulierung des Immobilienmarktes in eine Wirtschaftskrise rauschen könnte. Die dortigen Regulierungsbehörden haben bereits im vergangenen Jahr drei Kennzahlen zum maximal zulässigen Verschuldungsgrad der Immobilien-Entwickler eingeführt. Unternehmen, die diese "drei roten Linien" überschreiten, dürfen ihre Verbindlichkeiten nicht weiter erhöhen, was im Fall von Evergrande zur Insolvenz führte.

Die chinesische Führung wird sich kaum um ausländische Gläubiger oder Aktionäre scheren

Zahlungsausfälle und eine Abkühlung des chinesischen Immobiliensektors werden dabei von der Regierung ganz bewusst in Kauf genommen. Auf der IWF-Jahrestagung bestand Konsens, dass sich die chinesische Führung um ausländische Gläubiger oder Aktionäre kaum schert. Diese werden bei der Zuteilung einer Nachlassdividende an letzter Stelle stehen. Unklar blieb jedoch, inwieweit Präsident Xi und seine Regierungsmannschaft die Folgen ihres Eingriffs auf die Binnenkonjunktur unter Kontrolle haben, und die mangelnde Transparenz Pekings tat hier ein Übriges.

WTO als grosse Abwesende

Grosse Unsicherheit bestand auch über die Zukunft der globalen Lieferketten. Es ist mittlerweile klar, dass wir es nicht mit kurzfristigen Versorgungsengpässen zu tun haben, sondern mit einem weit verbreiteten Chaos, das länger andauern wird und viele Branchen betrifft. Grund dafür ist nicht nur der sprunghafte Anstieg der gesamtwirtschaftlichen Nachfrage nach dem Abebben der Coronavirus-Pandemie, sondern auch die Rekonfiguration von Lieferketten im Zuge der wachsenden politischen Spannungen zwischen China und dem Westen.

Wir haben es nicht mit kurzfristigen Versorgungsengpässen zu tun, sondern mit einem weit verbreiteten Chaos, das länger andauern wird und viele Branchen betrifft

Interessant war die vollkommende Abwesenheit der Welthandelsorganisation (WTO) in den Debatten – entweder hat die WTO nichts mehr zu sagen, oder sie schafft es nicht, sich Gehör zu verschaffen. Die Ära des regelgebundenen Freihandels scheint jedenfalls langsam zu verblassen, wie jeder weiss, der in den letzten Monaten auch nur eine Krawatte aus Grossbritannien bestellt hat. Perspektivisch wird das Abflauen der Pandemie die Versorgungsketten wieder schliessen. Mittelfristig dürfte aber eine Umstrukturierung der Lieferketten Ineffizienzen schaffen, was mit höheren Preisen einhergehen könnte, als uns lieb ist, und Auswirkungen auf verfügbare Einkommen, Wirtschaftsleistung und Beschäftigung haben wird.

Unklar blieb zudem die Zukunft der Fiskalpolitik. Zum Zeitpunkt der IWF-Jahrestagung war immer noch nicht ausgemacht, wie gross das Infrastrukturprogramm der Biden-Regierung ausfallen wird. Sind rund 2'000 Milliarden US-Dollar an staatlichen Mehrausgaben über zehn Jahre realistisch, was etwa halb so gross wie der Regierungsvorschlag wäre? Und sollen die Mehrausgaben grösstenteils durch Steuererhöhungen finanziert werden – oder wird die Neuverschuldung des Staates steigen?

Wir wissen auch nicht, welche Anpassungen die EU an ihrem Stabilitäts- und Wachstumspakt vornehmen wird, bevor die Verschuldungsregeln im Jahr 2023 wieder in Kraft treten. Gleiches gilt für die deutsche Haushaltspolitik – wird sich eine neue Koalition unter Einhaltung der Schuldenbremse auf eine staatliche Investitionsoffensive einigen können, in dem Spielräume bei bestehenden staatlichen Akteuren wie der Deutsche Bahn, der KfW oder auch Liegenschaftsverwaltungen genutzt werden?

Die hohen Rohstoffpreise haben kurz- und mittelfristig ganz unterschiedliche Konsequenzen. Es bestand Konsens, dass die OPEC+ derzeit viel disziplinierter agiert als die meisten Beobachter dies noch vor einem Jahr erwartet hätten. Dies ist einer der Gründe für den deutlichen Anstieg der Mineralölpreise. Hinzu kommt, dass sich die rückläufigen Anlageinvestitionen in fossile Energieträger der vergangen Jahre nun rächen, denn das Angebot wird knapp. Mit Blick auf die nächsten Jahre heizt dies die Inflation an und stützt die Bonität von Russland, Saudi-Arabien, Kuwait, Nigeria und anderen erdölexportierenden Staaten. Wenn der Trend zur Dekarbonisierung jedoch weiter Fahrt aufnimmt, könnte das Pendel mittelfristig komplett in die andere Richtung schwingen.

Nimmt der Trend zur Dekarbonisierung weiter Fahrt auf, könnte das Pendel mittelfristig komplett in die andere Richtung schwingen

Beim Ausblick auf die Inflation gab es angesichts dieser Entwicklungen grosse Uneinigkeit. Der IWF bemühte sich in seinen Publikationen dazulegen, dass die jährlichen Teuerungsraten im kommenden Jahr zurück gehen sollten. Dies liegt angesichts der hohen Basiseffekte auf der Hand und wurde auch von niemandem angezweifelt. Aber über die nächsten sechs Monate hinaus gab es keinen Konsens über den Inflationspfad. Die meisten Teilnehmenden rechnen mit mittelfristig etwas höheren Inflationsraten und der IWF warnte ebenfalls, dass dies das Risiko sei und dass Zentralbanken sich bereit halten sollten, die Geldpolitik zu straffen.

Steigende Leitzinsen – wenn auch nicht überall

Was bedeutet all dies für die Geldpolitik? In den Debatten mit Zentralbankvertretern habe ich selten eine grössere Uneinigkeit erlebt, wobei dies weniger als ein ideologischer, sondern eher als ein Generationenkonflikt zu werten ist. Viele Vertreter der älteren Generation, die in ihren Amtszeiten noch harte Leitzinserhöhungen durchgeführt hatten, um der Inflation Herr zu werden, gaben offen zu, dass sie angesichts der Untätigkeit von Federal Reserve und Europäischer Zentralbank (EZB) die Welt nicht mehr verstehen.

Die Generation der Geldpolitiker, die in den Jahren nach der globalen Finanzkrise von 2008 im Amt waren, hielt dagegen und warnt vor verfrühter geldpolitischer Straffung. Die heutigen Amtsträger signalisierten in der Mehrzahl eine Bereitschaft zur Straffung der Geldpolitik als Vorsichtsmassnahme gegen überbordende Inflation. Hierzu zählt beispielsweise Jim Bullard, der Präsident der Notenbank von St. Louis, der in der Vergangenheit als geldpolitische Taube galt und nun auf ein rasches Ende der Anleihenkäufe drängt.

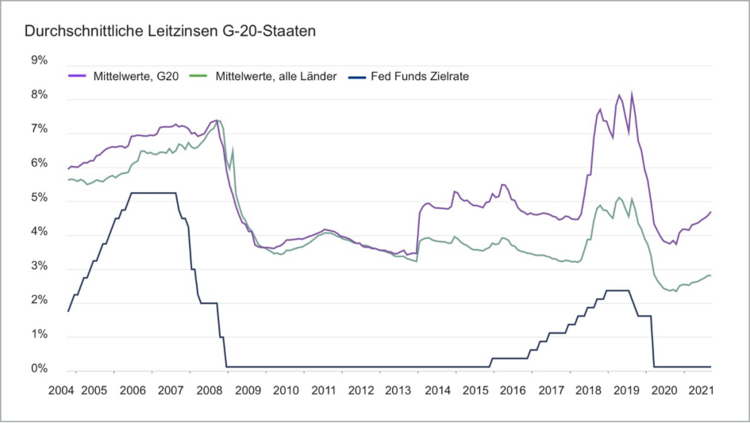

Wenn die Federal Reserve und die EZB auch noch nicht gehandelt haben, so wurde die geldpolitische Wende von vielen Zentralbanken doch bereits vollzogen. Seit Jahresbeginn haben 15 grosse Zentralbanken ihre Zinsen angehoben – teilweise überraschend deutlich, wie zum Beispiel die polnische Nationalbank. Wie die Grafik unten zeigt, ist der durchschnittliche Leitzins der G20-Staaten bereits um mehr als 100 Basispunkte angehoben worden.