Die "Crowdlending Survey 2018" ist die erste breit und tief angelegte Studie, welche ausschliesslich auf den Schweizer Crowdlending-Markt fokussiert.

Der vorliegende Bericht ist eine gemeinsame Publikation von PwC, dem Institut für Finanzdienstleistungen Zug IFZ der Hochschule Luzern sowie der Initiative und Schweizer Branchenorganisation Swiss Marketplace Lending Association.

Ende 2017 waren in der Schweiz insgesamt 15 Plattformen aktiv, welche im Bereich Crowdlending Kredite vermitteln. Die Zahlen, Fakten und Erkenntnisse des aktuellen Berichts basieren auf der Entwicklung von 14 Crowdlending-Plattformen, welche an der Umfrage teilgenommen haben.

Die Resultate auf einen Blick

Mit einem Wachstum von 240 Prozent und einem vermittelten Kreditvolumen von 187 Millionen Franken hat sich die Branche weiterhin sehr dynamisch entwickelt. Die Studienautoren sind überzeugt davon, dass sich diese Dynamik fortsetzt und rechnen für 2018 mit einem Kreditvolumen von 500 Millionen Franken.

Falk von der Heyde, Partner Deals Financial Services, PwC Schweiz, fasst zentrale Erkenntnisse in einem Satz zusammen:

Der Schweizer Crowdlending-Markt boomt und wird gerade für Institutionelle attraktiv

Die Entwicklung im Detail

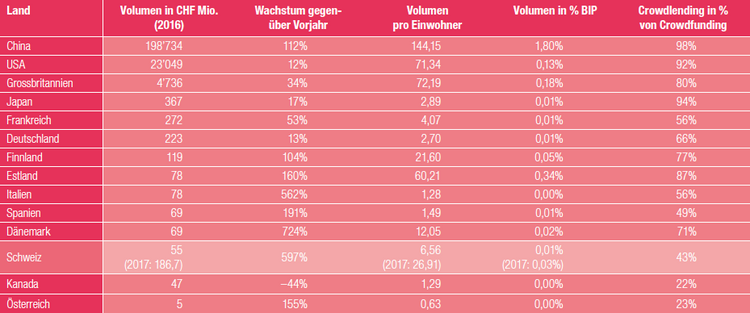

Von 2016 auf 2017 hat das Crowdlending-Volumen stark zugenommen, wie bereits in den Vorjahren, 2017 wurden Kredite im Umfang von 186,7 Millionen Schweizer Franken vermittelt. Die Zahl der erfolgreich vermittelten Kredite hat sich von 840 (2016) auf insgesamt 2'035 (2017) erhöht.

| Bereich | Volumen 2017 | Kreditsummen Ø | Investition pro Kreditgeber Ø |

| Business | 111,6 Millionen | CHF 300'000 | CHF 25'000 |

| Consumer | 52,0 Millionen | CHF 31'000 | CHF 4'000 |

| Real Estate | 23,1 Millionen | CHF 854'000 |

Die Kreditsummen pro Kreditnehmer sind markant angestiegen. Auch das ist ein Indiz für eine gewisse "Gewöhnung", das Instrument Crowdlending hat den exotischen Status abgelegt und ist zur breiter akzeptieren Finanzierungsform geworden. Lag zum Beispiel die Kreditsumme bei den KMU pro Kreditnehmer 2016 im Durchschnitt noch bei CHF 171'000, hat sich die Summe innerhalb eines Jahres auf CHF 300'000 erhöht.

Die grösste einzelne Transaktion in diesem Segment war 2017 ein vermittelter KMU-Kredit in der Höhe von 8,7 Millionen Franken. Ein Einzelfall, der jedoch zeigt, dass im Business Crowdlending Grenzen getestet und erweitert werden können.

Auch im Consumer Crowdlending steigen die Summen der vermittelten Kredite kontinuierlich, wenn auch langsamer, von CHF 18'000 im Jahr 2013 auf CHF 31'000 im Jahr 2017.

Neben Privatinvestoren aus der Crowd, entdecken nach Erkenntnissen der Autoren zunehmend auch institutionelle Investoren und Family Offices das Crowdlending als neue Anlageklasse. Diese investieren im Vergleich zu Privatinvestoren in der Regel bedeutend grössere Beträge.

Die Autoren sehen institutionelle Anleger in Zukunft als einen zentralen Wachstumstreiber für hohe Kreditvolumen im Crowdlending-Markt.