Der Swiss Payment Monitor (SPM) ist eine hochinteressante Studie, weil das Zahlungsverhalten der Schweizer Bevölkerung halbjährlich detailliert erfasst und ausgewertet wird. Durch diese laufende Fortschreibung lassen sich Veränderungen im Zahlungsverhalten gut beobachten und verfolgen.

Wie die Schweiz aktuell bezahlt, zeichnet der SPM der ZHAW und der Universität St.Gallen in der Ausgabe 2/2023 auf. Für die Untersuchung in neunter Auflage wurden im Mai 2023 rund 1'450 Personen repräsentativ für die ganze Schweiz befragt.

Auf einen Blick

Die Schweizer Bevölkerung nutzt immer häufiger mobile Bezahlformen. Mittlerweile werden nur die Debitkarte und Bargeld noch häufiger zum Bezahlen eingesetzt. Twint wird inzwischen bei jeder zehnten Zahlung verwendet. Verschiebungen gibt's auch bei der Nutzung der Neo-Banken.

Wachstumsschub beim mobilen Bezahlen

Zahlungen mit einem mobilen Gerät wie Smartphone, Tablet oder Smartwatch stehen mit einem Anteil von 21 Prozent gemessen an der Anzahl Transaktionen mittlerweile auf dem dritten Platz der Zahlungsmittel. Dies umfasst einerseits Zahlungen direkt über das Bankkonto, etwa mit Twint, andererseits aber auch Zahlungen mit in einer App hinterlegten Kredit- oder Debitkarte wie bei Apple Pay oder Samsung Pay.

Am häufigsten bezahlt wird mit der physischen Debitkarte (29 Prozent der Zahlungen), dicht gefolgt von Bargeld (28 Prozent).

Onlinefähige Debitkarten als Wachstumstreiber

Im Vergleich zu den anderen Zahlungsmitteln ist die Häufigkeit der Nutzung der Debitkarte seit der letzten Erhebung vor einem halben Jahr gestiegen, unter anderem auch als hinterlegtes Zahlungsmittel bei mobilen Transaktionen. «Die neue Generation von Debitkarten ist onlinefähig und offenbart neue Einsatzmöglichkeiten, was die Attraktivität der Debitkarte erhöht und mobiles Bezahlen fördert», sagt Tobias Trütsch, Zahlungsökonom der Universität St.Gallen. Dies zeigt sich auch in der zunehmenden Einsatzhäufigkeit der Debitkarte als Abrechnungsprodukt im Distanzgeschäft (+4 Prozentpunkte), wo sie mit einem Anteil an der Anzahl Transaktionen von 14 Prozent auf Platz vier landet.

Jede zehnte Zahlung mit Twint

Twint ist die am häufigsten genutzte mobile Bezahlform in der Schweiz. Insgesamt wird bereits jede zehnte Zahlung mit der mobilen Bezahllösung der Schweizer Banken getätigt. «Twint spielt im Präsenzgeschäft, welches 86 Prozent aller Zahlungen ausmacht, eine immer wichtigere Rolle», sagt ZHAW-Zahlungsmittelexperte Marcel Stadelmann. «Mit einem Anstieg von 4 Prozent auf 7 Prozent gemessen an der Anzahl Transaktionen weist Twint beim Bezahlen vor Ort ein starkes Wachstum auf.»

Im Distanzgeschäft ist Twint mit einem Anteil von 33 Prozent gemessen an der Anzahl Transaktionen mittlerweile auf Platz eins, gefolgt von der Kreditkarte als Abrechnungsprodukt (27 Prozent) und der Rechnung (21 Prozent). Bei der Betrachtung der Umsatzanteile bleibt Twint im Distanzgeschäft mit 20 Prozent aber weiterhin deutlich hinter der Rechnung (49 Prozent) und der Kreditkarte als Abrechnungsprodukt (24 Prozent) zurück.

Bargeldgebrauch sinkt wieder, bleibt jedoch unverzichtbar

Die Nutzung von Bargeld geht im Vergleich zur letzten Erhebung wieder leicht zurück (-1,1 Prozentpunkte), nachdem sie sich im Jahr 2022 stabilisiert hatte. Bargeld bleibt aber mit einem Anteil von rund 28 Prozent gemessen an der Anzahl Transaktionen das am zweithäufigsten verwendete Zahlungsmittel.

Demgegenüber nimmt der Anteil Befürworter und Besitzer von Bargeld zu. Mehr Personen denn je seit der Erhebung des SPM lehnen eine Abschaffung von Bargeld ab. Zudem stieg der Anteil der Schweizer Bevölkerung, welche üblicherweise Bargeld im Portemonnaie mit sich führt, nachdem dieser in den letzten Jahren kontinuierlich gesunken ist.

Bargeldbezug an der Ladenkasse spart Zeit

Bargeld wurde bereits von einem Fünftel der Schweizer Bevölkerung an einer Ladenkasse bezogen (sogenanntes Cash-Back-Verfahren). Dabei wird vor allem die Bequemlichkeit, Zeitersparnis und die Gebührenfreiheit als Grund erwähnt. «Oftmals ist für die Befragten aber auch kein entsprechender Bancomat oder Bankschalter in der unmittelbaren Umgebung verfügbar, insbesondere in ländlichen Gebieten», erklärt Tobias Trütsch. «Die Bedeutung alternativer Bargeldbezugsmöglichkeiten wird vor dem Hintergrund abnehmender Geldautomaten und Bankfilialen weiter zunehmen.»

Wie stehen die Neo-Banken im Markt?

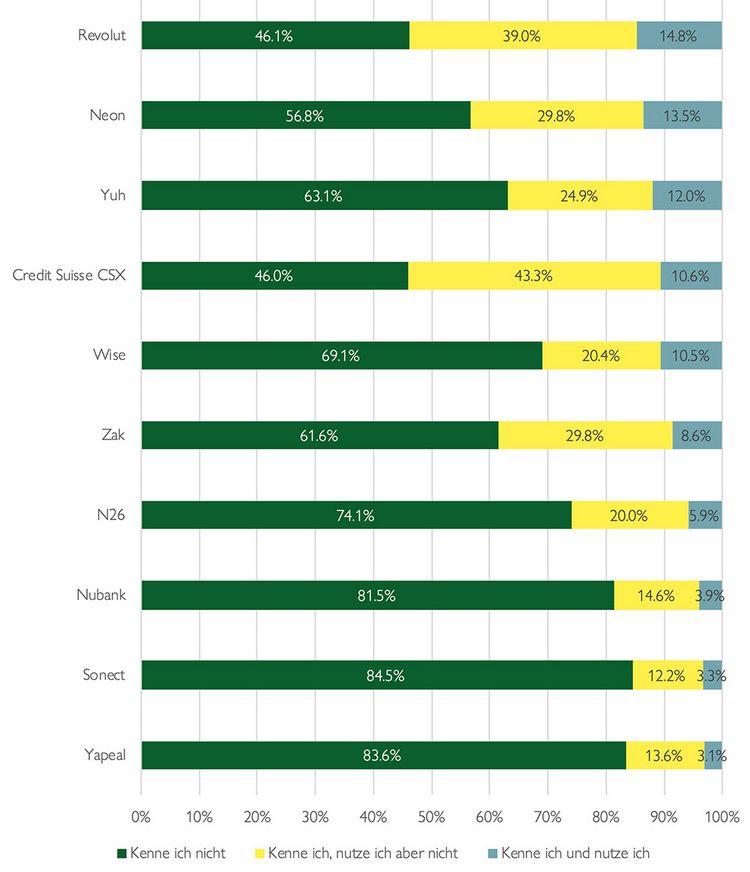

Insgesamt geben 37.2 Prozent der Befragten an, schon mindestens einmal neue Online-Banklösungen einer Neo-Bank genutzt zu haben. Das sind zwar 0.7 Prozentpunkte mehr als noch vor einem halben Jahr, das Wachstum des Nutzungsanteils scheint sich jedoch abzuflachen.

Revolut wird wie in den vergangenen Erhebungen am häufigsten genutzt (14.8% der Befragten; -0.1 PP), gefolgt von Neon (13.5%; -0.3 PP), Yuh (12.0%; +1.9 PP), Credit Suisse CSX (10.6%; -0.4 PP), Wise (10.5%; +1.4 PP) und Zak (8.6%; -1.5 PP).

Mit einem Nutzungsanteil von 12 Prozent liegt Yuh somit nur zwei Jahre nach der Lancierung nur noch knapp hinter Revolut, die bereits 2017 in den Schweizer Markt eintrat und als Pionierin einen Vorteil hat(te).

Insgesamt haben alle Neo-Banken mit Ausnahme von Yuh und Wise Nutzungsanteile verloren. Im Vergleich zum SPM 1/2023 hat Yuh relativ gesehen zwei Plätze gut gemacht und Zak zwei Plätze verloren.