"Onboarding me if you can", sagt Inacta, und hat 20 Onboardings von Retailbanken, Neo-Banken, Vermögensverwalter und Crypto Exchanges getestet.

Die Frage "Wann ist ein digitales Onboarding wirklich gut?", haben wir kürzlich mit Einsichten aus unserer eigenen Erfahrungskiste beantwortet, hier nachzulesen.

Das IT-Unternehmen Inacta hat aktuell die Onboardings von 20 Finanzdienstleistern getestet und die Resultate als Benchmark im "Onboarding Report 2020" zusammengefasst. Die Tester haben einen vertieften Blick auf die Onboarding-Prozesse von mehreren Retailbanken und Neo-Banken sowie von einigen Vermögensverwaltern und Crypto Exchanges geworfen.

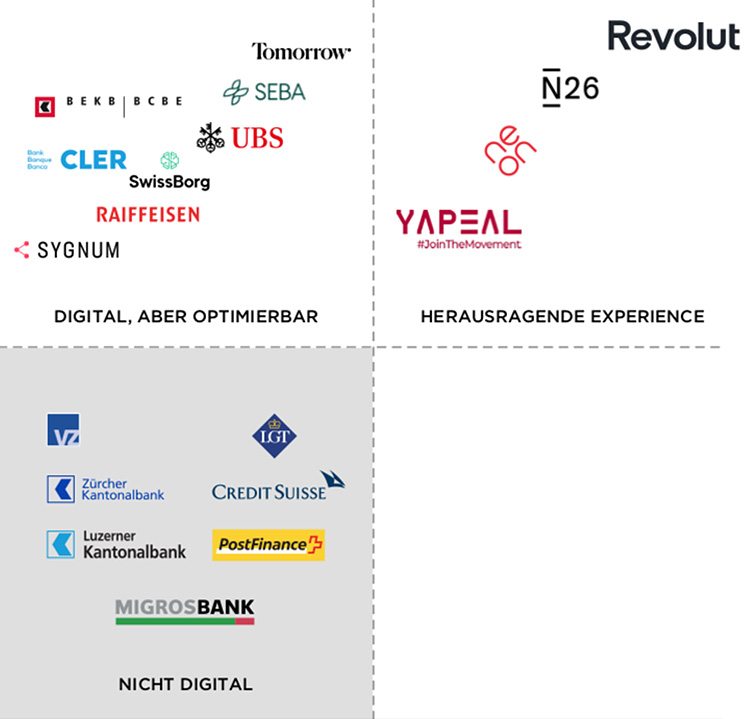

Wer steht wo beim digitalen Onboarding?

Der Weg zur digitalen Kontoeröffnung und damit zum Neukunden eines Finanzdienstleisters dauert nach den Inacta-Tests in der Schweiz im Durchschnitt 18,8 Minuten. Das klingt nicht schlecht, knappe 20 Minuten reizen die Gedulds-Spanne von Kunden nicht unnötig aus.

Ein Durchschnitt spiegelt jedoch weder die Entspanntheit der erfolgreichen Komfort-Kontoeröffner noch die Frustration der genervten Nutzer, die auf einen Kontoeröffnungs-Hürdenlauf geschickt werden – deshalb etwas präziser:

Schnellstes Onboarding: kurze 5 Minuten

Längstes Onboarding: geschlagene 45 Minuten

Die Tester von Inacta sind bei allen Kontoeröffnungen von A bis Z unverdrossen drangeblieben. Im realen Markt mit Neukunden, die ein Konto eröffnen möchten, dürfte das Verhalten variieren.

Vermuteterweise bleiben reale Neukunden bis etwa Minute 10 bei bester Laune, werden ab Minute 20 nervös und sind spätestens ab Minute 30 verärgert und akut gefährdet, den Prozess abzubrechen und ihr Glück anderswo zu versuchen.

Kein Wunder, ein 30 Minuten-Plus-Prozess oder, noch schlimmer, ein unzumutbarer 45-Minuten-Marathon kann von Kunden interpretiert werden in Richtung von: Dein Komfort liegt uns nicht am Herzen, schnell und einfach gehört nicht zu unseren Stärken, wer weiss, ob wir dich überhaupt als Kunde haben wollen. Jedenfalls: Willkommen, wir freuen uns, fühlt sich irgendwie anders an.

Das erstaunliche Onboarding Experience Ranking

Der Direktvergleich der Nutzererahrung beim Onboarding zeigt ein streckenweise ernüchterndes Bild. Zumal Neukunden, die ein Konto eröffnen möchten, nicht zu Strafaufgaben verdonnert werden sollten.

Dass im Quadranten mit der herausragenden Nutzer-Experience Neo-Banken vertreten sind, ist nicht überraschend. Schon erstaunlich allerdings, dass dieser Quadrant nur und ausschliesslich von Neo-Banken besetzt wird – kein einziges der etablierten Institute ist mit in der Spitzengruppe, die ihren Kunden die beste Experience bei der Kontoeröffung gönnt.

Die Studienautoren scheinen vor allem beim Blick auf den grau unterlegten Quadranten überrascht zu sein – sie bezeichnen den Anteil der Banken in der Schweiz, die auch 2020 noch kein vollständig digitales Onboarding ermöglichen, als "bemerkenswert gross".

Das Onboarding als Bremse im Neukundengeschäft

Kunden, die ein Konto eröffnen möchten, erwarten Komfort und einfache Prozesse. Das digitale Onboarding gehört schon länger zur Pflicht für jede Bank, die aktuelle Corona-Pandemie unterstreicht zusätzlich dessen Bedeutung. Erst schlanke und schnelle Prozesse machen Interessenten tatsächlich zu Kunden. Daniel Rutishauser, Head DLT & Financial Services von Inacta, zum Thema:

Um sich von der Konkurrenz abzuheben und den neuen Kundenerlebnissen Rechnung zu tragen, muss das digitale Onboarding nun zur Kür erhoben werden

Onboarding-Prozesse, die länger als eine halbe Stunde oder sogar geschlagene 45 Minuten dauern, werden zur wirkungsvollen Bremse auf dem Weg von Kunden zu ihrer neuen Bank. Kaum das, was Finanzdienstelister und ihre Kunden sich wünschen.

Das Onboarding als einladender Teil einer kundenzentrierten Haltung

Pflicht oder Kür, wer sich heute noch ein untaugliches Onboarding leistet, torpediert im Resultat die vorgelagerten, kostenintensiven Marketinganstrengungen und schöpft die Möglichkeiten der zentralen Phase im digitalen Neukundengeschäft nicht aus. Gewissermassen freiwillig, indem abschlusswillige Kunden auf einen Hürden-Parcour geschickt werden, den nicht alle durchlaufen werden.

Ob interne Lösung in Eigenentwicklung oder zugekaufte White Label-Lösung, wenn Ressourcen fehlen, ist Kunden egal – sie wünschen sich einfach kurze Wege, schlanke Prozesse und keinen Marathon, um Kunden werden zu dürfen.

Ein wirklich gutes Onboarding gehört heute mit zu den erwarteten Selbstverständlichkeiten. Auf der psychologischen Schiene macht der Prozess mit jeder Minute mehr oder weniger den Kunden klar, ob sie beim neuen Finanzdienstleister willkommen sind oder ob sie sich den Status "Kunde" erst hart erarbeiten und auf verschlungenen halbdigitalen Pfaden mühsam erkämpfen müssen.

Wichtiger Punkt dazu: Das komfortable oder eben auch mühsame Onboarding wirft ein erstes Licht auf die Ausprägung weiterer Dienstleistungen, die ein Kunde erwarten darf. Wer als Gastgeber schon in der Eingangshalle eine schlechte Figur abgibt, kann Kunden verunsichern und deren Lust bremsen, weitere Räume erkunden zu wollen.

In der Wirkung oft unterschätzt, weil nicht direkt sichtbar: So wie Kunden und Nutzer positive Erfahrungen weitererzählen, so sind sie noch hochgradiger motiviert, ihren Ärger zu teilen. Wer potenziellen Kunden ein desolates Onboarding zumutet, findet in frustrierten Nutzern engagierte Multiplikatoren, welche mit ihren schlechten Erfahrungen nicht hinter dem Berg halten werden.

Finance Onboarding Benchmark 2020

Der Onboarding Report 2020 liefert weitere Fakten und Einsichten. Er kann als PDF direkt bei Inacta angefordert und runtergeladen werden, über den Link gleich unten.