Instant Payments werden auch in der Schweiz Realität – verpflichtend ab 2024 und 2026 in zwei Phasen für eingehende Kundenzahlungen, welche instant über SIC5 verarbeitet werden müssen. Eine Artikel-Serie in drei Teilen beleuchtet die Entwicklungen zu den schnellen Zahlungen rund um die Uhr im Allgemeinen und die zentralen Aspekte im Besonderen, welche für Banken in der Schweiz im Vordergrund stehen.

Teil 1: Entwicklungen im Bereich Instant Payments

Teil 2: Herausforderungen in der Umsetzung von Instant Payments

Teil 3: Vorgehen und Lösungsoptionen, Bewertung der Optionen und Fazit

3. Vorgehen und Lösungsoptionen

Wie im vorherigen Kapitel dargestellt, erfordert die Einführung von IP weitreichende Anpassungen der IT-Systeme entlang der gesamten Verarbeitungsstrecke, die neben dem Kernbankensystem auch weitere Systeme wie beispielsweise Risk & Compliance Systeme, Connectivity oder Einreichungs-Kanäle betrifft. Auch wenn der Fokus aktuell auf der Einführung von IP liegt, sollten keine redundanten Prozessstrecken entstehen. Und da ohnehin die Betrachtung der nahezu gesamten Zahlungsverkehrs-Landschaft notwendig ist, sollte die Transformation so zukunftsorientiert gestaltet sein, dass auch die mittel- und langfristige Wettbewerbsfähigkeit der Institutionen sichergestellt ist und durch IP notwendige Anpassungen mindestens zu keiner Komplexitätserhöhung, im Idealfall aber zu einer Verbesserung der Situation unter Antizipation zukünftiger Entwicklungen führen.

Demgemäss sollen bei der Betrachtung des Lösungsraums Anpassungsfähigkeit, modulare Erweiterbarkeit und Wartbarkeit in einer modernen Architektur vor dem Hintergrund a) der aktuellen Anforderungen aus IP, sowie b) zukünftig notwendig werdender Fähigkeiten, berücksichtigt werden.

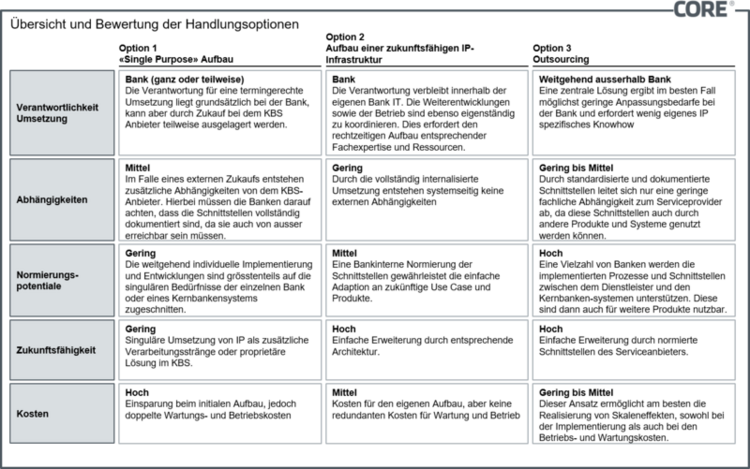

Für die Banken ergeben sich grundsätzlich drei Lösungsoptionen, durch die die Umsetzung einer IP-fähigen Infrastruktur erzielt werden kann:

- Option 1: Aufbau einer IP-fähigen Infrastruktur nur zum Zweck der IP-Einführung "Single Purpose"

- Option 2: Aufbau einer erweiterbaren und zukunftsfähigen Infrastruktur, die neben der Unterstützung von IP auch die bestehenden Zahlungswege auf einer Infrastruktur abwickelt

- Option 3: Outsourcing der Zahlungsverkehrsprozesse an einen externen Serviceanbieter

Die vorgestellten Lösungsoptionen im Detail:

Option 1: "Single Purpose" Aufbau einer IP-fähigen Infrastruktur

Im Rahmen dieser Option entscheiden sich die Banken dafür, eine "Minimal"-Lösung einzusetzen, die lediglich die kurzfristig regulatorischen und daraus resultierenden technischen Anforderungen der IP-Einführung unterstützt. Es handelt sich dabei um eine dedizierte Infrastruktur, die in der Regel zum Aufbau einer separaten Strecke führt und eine investitionsarme IP-fähige Infrastruktur verspricht.

Grundsätzlich kann der Aufbau der notwendigen Capabilities im Rahmen dieser Option durch die Bank selbst oder durch Angebote am Markt, beispielsweise durch den Einkauf bei einem Kernbankenanbieter, erfolgen. Im Falle einer eigenständigen Umsetzung baut die Bank diese Lösung auf der bestehenden Systemlandschaft zusätzlich "oben auf", was allerdings langfristig den Aufbau von technischen Schulden bei der Bank impliziert. Alternativ können diese Komponenten über ein IP Modul auf dem Markt bezogen werden. Auch hier erfolgt der Einbau dieser Komponente "nebendran" und damit parallel zu der bereits existierenden Infrastruktur.

Doppelter Aufwand für Wartung sowie Betrieb sind somit in beiden Fällen die Folge. Im Letzteren erhöht es zudem die bereits heute schon spürbare Abhängigkeit vom Kernbankensystemanbieter und diese vermeintlich kostengünstige Option stellt sich nicht selten – insbesondere, wenn die zukünftig notwendigen Anpassungen berücksichtigt werden – als Trugschluss dar.

Eine weitere Gefahr dieser Lösung besteht darin, dass durch eine proprietäre Umsetzung und enge Verknüpfung der Prozesse an das KBS diese Option nicht (oder wenig flexibel) erweiterbar ist und daher nicht für weitere Zahlungstypen oder Use Cases basierend auf IP nutzbar ist.

Option 2: Aufbau einer erweiterbaren und zukunftsfähigen IP-Infrastruktur

Im Rahmen dieser Option entscheiden sich die Banken dafür, eine IP-fähige Infrastruktur individuell aufzubauen. Diese soll neben der Erfüllung der kurzfristig regulatorischen Ziele noch eine Erweiterbarkeit bieten sowie zukunftssicher sein. Dies setzt voraus, dass die Institutionen nicht nur die entsprechenden Prozesse entlang der Zahlungsverkehrskette gemäss dem SIC Regelwerk implementieren müssen, sondern auch die gesamte Zahlungsverkehrsinfrastruktur vorab und konsequent nach den künftigen Anforderungen ausrichten.

Konkret soll bei der Lösungsentwicklung sichergestellt werden, dass eine IP-fähige Infrastruktur durch minimale Eingriffe in die bestehende Systemlandschaft ergänzend implementiert wird, aber in keinem Fall zum Aufbau zusätzlicher technischer Schulden führt. Dies kann realisiert werden, indem die Prozesssteuerung auf bestehenden Schnittstellen aufbaut und nicht IP spezifisch proprietär integriert ist. Falls dies nicht direkt möglich ist, sind diese Schnittstellen im Sinne einer Standardisierung weiterzuentwickeln, sodass sämtliche Zahlungsarten darüber integriert werden können.

Andernfalls fällt (zusätzlich zu dem ohnehin zu leistendem initialem Aufwand) Aufwand für die weiteren Zahlungskanäle an, welche ausserdem bei zukünftigen Anpassungen wiederum zu Aufwänden für die redundante Wartung führen. Die Zahlungsverarbeitungssysteme sollen also flexibel und modular erweiterbar sein, sodass zukünftige Use Casea durch Standardisierung der Schnittstellen über Standards integriert werden können und zu keinen doppelten Verarbeitungsstrecken führen.

Insofern sind demnach bei der Lösungsevaluation neben Qualitätszielen für IP auch die Anpassungsfähigkeit auf zukünftige Produkte sowie die Integration von weiteren, zukünftigen Einreichungskanälen (wie zum Beispiel Schemes) und die Wartbarkeit zu berücksichtigen.

Die Verantwortung einer rechtzeitigen und vollständigen IP-Fähigkeit, inklusive der Anforderung an die Konnektivität zu SIC5, liegt hier vollständig bei der jeweiligen Bank, die ebenso die vollen Investitionskosten auf das eigene Geschäft umlegen muss. Zusätzlich erfordert diese Option das Vorhalten, beziehungsweise den Aufbau notwendiger Expertise und Kompetenzen im eigenen Haus.

Option 3: Outsourcing des Zahlungsverkehrs an einen externen Serviceanbieter

Die letzte vorgestellte Option verfolgt einen Outsourcing-Ansatz. Hierbei entscheiden sich die Banken für die Auslagerung des Zahlungsverkehres an einen Serviceanbieter, der die komplette Prozesssteuerung übernimmt und lediglich dedizierte Funktionen über standardisierte Schnittstellen bei der Bank aufruft. Der Serviceanbieter übernimmt dabei die Umsetzung der Konnektivität an das SIC5 Clearing & Settlement Mechanism (CSM) und prüft auch die Einhaltung der entsprechenden Prozessanforderungen.

Zeitkritische Services wie beispielsweise Risk Scoring and Compliance Screening Services (RCS) oder bankfachliche Prüfungen können ebenfalls ausgelagert werden, sodass sich die Banken weitgehend auf das Reservieren und Buchen der Zahlungen fokussieren können. Der genau Schnitt der auszulagernden und selbst zu erbringenden Services ist jedoch bewusst zu treffen und erfordert eine fundierte Analyse, andernfalls drohen die Nachteile aus Option 1 ebenfalls. Der Anpassungsbedarf bei den Banken beschränkt sich – bei einem smart gewählten Systemschnitt – auf die Implementierung der Schnittstellen zum Aufruf der einzelnen Services und Echtzeit-Buchungen im Kernbankensystem, inklusive der entsprechenden Verfügbarkeiten der Systeme.

Bei dem zentralen Ansatz verschiebt sich Verantwortung hinsichtlich der Implementierung teilweise und in Bezug auf die Kostenrisiken komplett auf eine zentrale Instanz. Dieser Ansatz kann sowohl für kleinere Banken sinnvoll sein, die keine entsprechende Expertise oder Budgets für eine eigene Integration haben, aber auch für grössere Banken, die den Zahlungsverkehr nicht als Teil ihres gegenüber dem Kunden differenzierenden Produktportfolios definiert haben. Eine solche Initiative erfordert jedoch eine Konsensbereitschaft der involvierten Teilnehmer.

4. Bewertung der Lösungsoptionen

Bei der Bewertung der vorgeschlagenen Lösungsansätze spielen verschiedene Aspekte eine Rolle. Zuerst muss im Rahmen der Projektinitiierung definiert werden, wer in der Verantwortung für die Analyse, initiale Umsetzung, Weiterentwicklungen und den Betrieb der jeweiligen Komponenten steht. Die Notwendigkeit, die entsprechende Expertise bei einem derartigen Umsetzungsprojekt sicherzustellen, sollte vor allem von kleineren Banken nicht unterschätzt werden.

Augenmerk sollte ebenfalls auf die Umsetzungsgeschwindigkeit gelegt werden. Je nach Ausgangslage kann die Abhängigkeit zu Umsystemen zu grundlegenden architekturellen Änderungen bei der Bank führen. Die Kosten (Investitionskosten sowie Betriebs- und Maintenance Aufwände) sind an dieser Stelle ebenso zu betrachten.