Revolut ist das FinTech Startup, das seit zwei Jahren Vielreisende, Weltenbummler und auch Geschäftsleute überzeugt. Im Kern deshalb, weil Konto, Kontoführung, Geld senden und empfangen sowie der Einsatz der Mastercard weltweit in 120 Währungen weitgehend kostenfrei und ohne Gebühren funktionieren.

Zwei Banker, eine Idee, 950'000 Kunden und ein Country Manager

Zuerst die Banker und ihre Idee

Die ehemaligen Banker Nikolay Storonsky und Vlad Yetsenko haben Revolut 2015 gegründet und seither die Zeit genutzt. Die Idee der digitalen App mit Mastercard, die nichts kostet, gebührenfrei Geld transferiert, kostenfrei in 120 Währungen zahlen kann und echte Wechselkurse ohne Aufschlag bietet, hat von Anfang an eingeschlagen. In 42 europäischen Ländern.

Rund um das Basisangebot des kostenlosen Girokontos haben Storonsky und Yetsenko laufend neue Leistungen integriert, die das Leben, Reisen, Zahlen komfortabel machen – und günstiger. Kostenlos, um genau zu sein, oder immer in der Nähe von kostenlos.

Dass Revolut bisher mehr als 88 Millionen Dollar von namhaften Investoren eingesammelt hat, erweitert den Spielraum. Und dieser Spielraum wird von den beiden Bankern und ihren 230 Mitarbeitern auch genutzt.

Dann die 950'000 Kunden

Als wir Ende September über Revolut berichtet haben, stand der Zähler bei 850'000 Kunden. Gut einen Monat später meldet das Startup bereits mehr als 950'000 Kunden. Ohne jetzt Nasen zählen zu wollen, das Tempo, das Revolut vorlegt, ist erstaunlich. Beim Kundenstamm, wie auch beim laufenden Ausbau der Leistungen. Bald soll die digitale Banking App auch Kryptowährungen, Sparkonten mit hoher Verzinsung, Investitionen in Aktien und Anleihen sowie zusätzliche Versicherungen mit an Bord haben. Das eben, was mobilen, urbanen und global ausgerichteten Zielgruppen Nutzen bringt.

Übrigens: Der Kunden- und Transaktionszähler auf der Website zeigt in Echtzeit, wie sich Revolut entwickelt. Bei Redaktionsschluss stand der Zähler bereits bei 970'057 Kunden, über 42 Millionen Transaktionen und einem Transaktionsvolumen von 6.6 Milliarden US-Dollar. Auf unsere Anfrage gibt man sich bei Revolut zuversichtlich, die Marke von 1 Million Kunden noch im November 2017 zu knacken.

Und jetzt der Country Manager

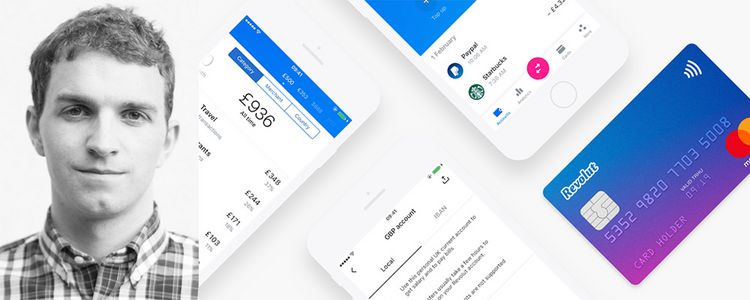

Um die Märkte Deutschland, Österreich und Schweiz zu erobern, hat sich Revolut (Hauptsitz in London) im September 2017 zusätzlich in Berlin niedergelassen. Der Country Manager DACH, Claudio Wilhelmer, hat sich zum Markteintritt frontal und kämpferisch geäussert, mit einem Statement, das in Sachen Klarheit keine Fragezeichen offenlässt:

«Die grossen Banken haben ihren Spass gehabt. Von hohen und intransparenten Gebühren bis hin zu veralteter Technologie wird auf Kosten der deutschen Verbraucher schon viel zu lange eine Party gefeiert. Wir sind die Einzigen, die diese Party beenden können und tun das umgehend, indem wir nach Deutschland kommen, um Konsumenten mit Revolut endlich eine echte tägliche Alternative zu ihrer aktuellen Bankverbindung zu geben. Kein Stein bleibt auf dem anderen, die Karten der deutschen Bankenwelt sind ab heute neu gemischt».

Folgen grossen Worten keine Taten, hört irgendwann keiner mehr hin. Folgen den Worten laufend neue Taten, bleibt man am Ball. Und sind die Taten sogar oftmals schneller als die Worte, hört und sieht man etwas genauer hin. Tatsächlich: Neue Leistungen und zusätzliche Services folgten und folgen bei Revolut Schlag auf Schlag, der Kundenzähler dreht sich in ähnlichem Tempo wie eine Taxiuhr in Zürich (für unsere Leser ausserhalb der Schweiz: Zürich ist weltweit die teuerste Taxi-Stadt) – und die Worte, auch grosse, bekommen deshalb zusätzliches Gewicht.

Revolut ist ein FinTech, das vor zwei Jahren einen bemerkenswerten Start hingelegt hat und seither durch Leistung, Services, Neuentwicklungen und mit einer Idee überzeugt, die konsequent weiter- und grössergedacht wird.

Die neusten Worte: Revolut will eine europäische Banklizenz

Wie das FinTech mitteilt, hat sich Revolut um eine europäische Banklizenz beworben, die Erteilung wird für das erste Halbjahr 2018 erwartet. Gleichzeitig startet Revolut mit der Entwicklung eines hauseigenen globalen Zahlungsabwicklers. Das eine wie das andere soll den forcierten Ausbau des Unternehmens unterstützen und dazu die Schrittlänge deutlich vergrössern.

Die Banklizenz hat das FinTech deshalb im Visier, weil Revolut europaweit Kredit- und Sparprodukte anbieten will. Ohne Umwege oder zwischengeschaltete Vermittler, vielmehr als direkter Ansprechpartner für seine Kunden. Nach Aussagen des Unternehmens sind erste Kredit- und Sparprodukte bereits in Entwicklung, darunter ein Dispokredit, ein Verbraucherkredit sowie ein Festgeldangebot.

Mit dem eigenen globalen Zahlungsabwickler will das Unternehmen seine technische Unabhängigkeit ausbauen und gleichzeitig Zuverlässigkeit und Service verbessern.

Claudio Wilhelmer, Country Manager DACH, zu den Plänen und Motiven von Revolut:

«Mit der eigenen Banklizenz bieten wir unseren Kunden schon bald die gewohnte Sicherheit der Europäischen Einlagensicherung und gleichzeitig neue Finanzprodukte, darunter Spar- und Kreditprodukte. Mit Revolut bauen wir eine globale, mobile-first Finanzplattform, um den Bedürfnissen unserer internationalen Kunden im 21. Jahrhundert gerecht zu werden.»

Um die hohen regulatorischen Anforderungen zu erfüllen, hat sich Revolut bereits mit drei Bankvorständen verstärkt. Nach Aussagen des Unternehmens bringen die drei Profis gemeinsam mehr als 85 Jahre Bankerfahung auf die Waage.

Wie geht's weiter?

Revolut ist nicht das einzige FinTech mit Banklizenz. Klappt's im ersten Halbjahr 2018, dann erweitert das Startup den wachsenden Kreis der FinTech-Banken, zu dem aktuell zum Beispiel N26, Atom, Starling, Monzo oder Holvi gehören.

Was Revolut ohne Banklizenz in nur zwei Jahren erreicht hat, ist bekannt und mehr als beachtlich. Was das Startup als FinTech-Bank vorhat, ist in groben Zügen skizziert und kommuniziert. Die bisherige Geschichte zeigt, dass da noch wesentlich mehr gehen wird. Revolut ist durch seine Investoren finanziell sehr gut ausgestattet und wird die Spielräume nutzen. Interessant ist zum Beispiel auch, was das Unternehmen mit seinen Geschäftskunden vorhat, aktuell gibt's davon rund 16'000.

Überraschungen bleiben möglich – und wenn Revolut das bisherige Tempo durchhält, schneller als erwartet.