Digitale Anlage-Apps sind eine zunehmend beliebte Anlageform in der Schweiz. Sie sind einfach, digital und vor allem günstiger als klassische Bankangebote. Damit eröffnen sie insbesondere Anlegerinnen und Anlegern mit wenig Erfahrung den Zugang zum professionellen Investieren.

Inzwischen gibt es in der Schweiz eine ganze Reihe von Anlage-Apps, woraus sich die Frage ergibt, wie das richtige Angebot gefunden werden kann. Oft kommen dafür unabhängige Preisvergleiche zum Einsatz. Denn wer zahlt schon gerne viel, wenn es ähnliche Anbieter mit einer günstigeren Lösung gibt. So weit so gut. Oder eben auch nicht. Denn wer genauer hinschaut, wird feststellen, dass die bestehenden Gebührenvergleiche zwar nicht falsch sind, aber wichtige Gebührenkomponenten weglassen, deren Berücksichtigung einen deutlichen Unterschied machen kann.

Effektive Jahresgebühr = Verwaltungsgebühr + Produktgebühr + Transaktionskosten

Die effektive Gesamtgebühr einer Anlage-App lässt sich in drei Komponenten aufteilen: Verwaltungsgebühr + Produktgebühr + Transaktionskosten. Während die ersten beiden Komponenten generell anfallen, schlagen die Transaktionskosten immer dann zu Buche, wenn neues Geld in die Anlage fliesst, die Anlage aufgelöst wird oder die Portfoliogewichte bei einer Umschichtung angepasst werden (das so genannte Rebalancing). Deshalb hängen die Transaktionskosten stark vom individuellen Kundenverhalten ab (Sparplan vs. einmalige Anlage, Haltedauer und Rebalancing-Mechanismus der Anlage-App). Dies macht die effektive Jahresgebühr schwer prognostizier- und messbar. Entsprechend wird bei gängigen Gebührenvergleichen häufig auf die Auflistung der Transaktionskosten verzichtet.

Nicht zu unterschätzender Einfluss

Was auf den ersten Blick wie ein Detail wirken mag, kann jedoch grosse Auswirkungen haben. Bei genauerer Betrachtung bestehen die Transaktionskosten aus Fremdwährungsgebühren, Börsenabgaben und Stempelsteuern. Diese fallen jedes Mal an, wenn gehandelt wird. Also bei Ein- und Auszahlungen sowie beim Rebalancing. So entstehen beim Aufbau einer Buy-and-Hold Strategie von CHF 25'000 üblicherweise etwa CHF 75 an Transaktionskosten. Und ein zweites Mal bei der Auflösung der Anlage. Werden die CHF 25'000 nicht einmalig, sondern gestaffelt, in Form eines monatlichen Sparplans über 12 Monate investiert, erhöhen sich die Auf- und Abbaukosten sogar auf knapp CHF 170.

Das entspricht im ersten Jahr einer zusätzlichen Gesamtbelastung von 0.60% (Buy-and-Hold), respektive 0.70% (Sparplan) auf das investierte Kapital. Diese zusätzlichen Kosten sind umso beeindruckender, wenn man sie mit den ausgewiesenen Verwaltungs- und Produktgebühren von Anlage-Apps vergleicht, die in der Regel zwischen 0.58% und 0.68% liegen.

Tatsächlich ist der Effekt allerdings noch grösser. Denn die Transaktionskosten kommen nicht nur bei Ein- und Auszahlungen zum Tragen, sondern auch bei Umschichtungen des Portfolios für die Kundin: Mit regelmässigen Rebalancings sorgen Anlage-Apps automatisch dafür, dass Abweichungen von der definierten Anlagestrategie behoben werden, um das vereinbarte Risiko einzuhalten.

Der Umfang dieser Umschichtungen variiert abhängig von Anbieter und Marktumfeld. Als Faustregel kann man aber davon ausgehen, dass bei einer Anlage von CHF 25'000 weitere CHF 19 pro Jahr – beziehungsweise 0.07% – Rebalancing-Kosten anfallen.

Deutliche Erhöhung der ausgewiesenen Kosten

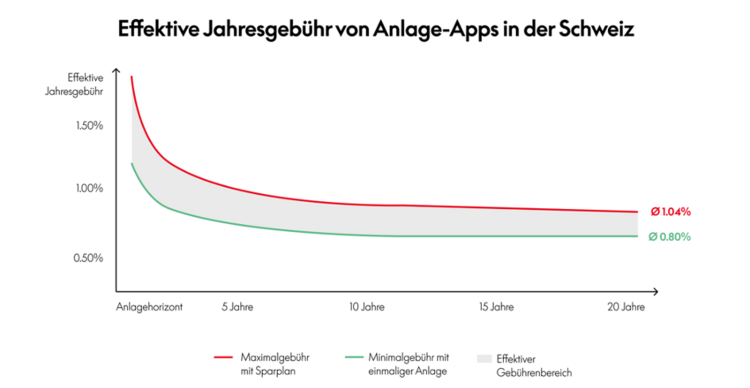

Kurzum: Transaktionskosten haben einen erheblichen Einfluss auf die Gesamtgebühr von Anlage-Apps. Für die Bestimmung des tatsächlichen Effekts fehlt allerdings noch ein letzter wichtiger Faktor: Da ein grosser Teil der Transaktionskosten beim Portfolioauf- und -abbau entsteht, hat die Anlagedauer einen grossen Einfluss auf die Gesamtbelastung. Grundsätzlich gilt: je länger der Anlagehorizont, desto stärker verlieren die Auf- und Abbaukosten an Bedeutung. Die nachstehende Grafik zeigt die Entwicklung der effektiven durchschnittlichen Gesamtgebühren eines CHF 25'000-Investments über unterschiedliche Anlagehorizonte. Die grüne Linie repräsentiert dabei die Kosten einer einmaligen Buy-an-Hold Anlage, die rote Linie die Kosten eines monatlichen Sparplans über die Gesamtperiode. Da Kundinnen und Kunden in der Realität oft eine Mischung aus Sparplan und Einmalinvestition verfolgen, wird die wahrscheinliche jährliche Gebührenbelastung durch die mittlere graue Fläche abgebildet.