Die Frage, "Wann ist eine Technologie zu gut für ein einziges FinTech?", haben Neo-Banken, Neo-Broker und FinTechs wie Yapeal, Wise, Bitpanda, Descartes und weitere bereits für sich beantwortet. Diese FinTechs haben mit erheblichen Investitionen Applikationen entwickelt, mit denen sich ihr eigenes und direktes B2C-Geschäft für Endkunden perfekt organisieren lässt. Offenbar so perfekt, dass für andere Unternehmen und Banken dieselbe Technologie von grossem Nutzen sein könnte. Und für das FinTech mit bestehender Software ebenfalls.

Der konkrete Nutzen von Banking-as-a-Service-Leistungen

Unternehmen und Banken mit Expansionsplänen beginnen technologisch nicht bei Null, sparen sich die aufwendige Applikations-Entwicklung und können schneller mit dem gewünschten Geschäftszweig starten – mit bestehender Software.

FinTechs mit erstklassiger Technologie öffnen sich mit der B2B-Schiene zusätzliche Ertragskanäle, indem die bestehende Software nicht nur eigene Kunden bedient, sondern als Multiplikator von Drittunternehmen eingesetzt wird.

Was sich nach Win-win-Situation anhört, kann genau das sein. Dann, wenn der Banking-as-a-Service-Anbieter die richtige Technologie liefert, die einem Dritt-Unternehmen als Embedded-Finance-Lösung die perfekte Software-Umgebung für neue Serviceleistungen bietet.

FinTech Kaspar& ist der neuste BaaS-Anbieter

Das FinTech Kaspar& ist eine Mischung aus Anlage-App und Neo-Bank. Das FinTech bietet Kundinnen und Kunden Konto und Karte, setzt jedoch vor allem auf das Wechselgeld bei Kartenzahlungen, das laufend und direkt in Sparplänen und Wertpapieren angelegt wird. Kaspar& schafft damit für breite Bevölkerungsgruppen einen niederschwelligen und "schmerzlosen" Einstieg ins Thema Anlegen.

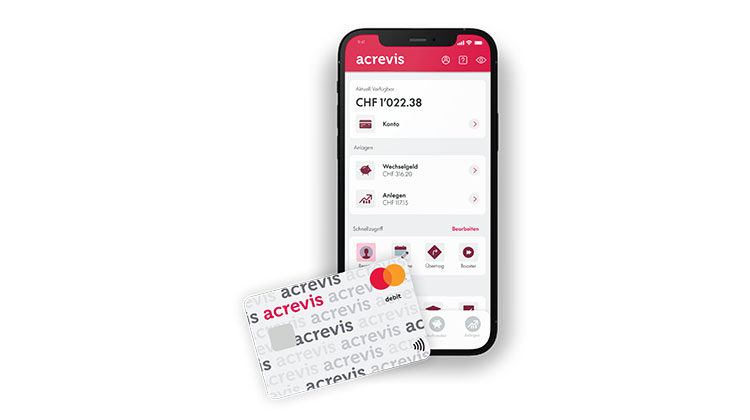

Mit dem Vierklang "Bezahlen, aufrunden, sparen, anlegen" hat Kaspar& offenbar die Acrevis Bank in St. Gallen auf die Idee des automatisierten digitalen Sparschweins gebracht. Die Ostschweizer Bank setzt auf die Technologie von Kaspar& und bietet ihren Kundinnen und Kunden ab sofort in Form einer neuen App den Service des Wechselgeld-Sparens und Wechselgeld-Anlegens.

Nutzerinnen und Nutzer mit grösseren Zielen können in der App jederzeit selbstständig weitere Spar- und Anlagepläne eröffnen. Mit direkten Einzahlungen oder Daueraufträgen lassen sich gewünschte Beträge einmalig oder periodisch in Sparpläne oder Portfolios verschieben.

Die App ist mit dem jeweiligen Konto bei der Acrevis Bank verbunden, der Service funktioniert über die Debitkarte von Acrevis. Konto, Karte und Depot bleiben also bei der Acrevis Bank, für Kundinnen und Kunden der Bank ändert sich nichts.

Kornelius Birrer, Leiter Strategie und Vertriebssteuerung bei Acrevis, sieht die den neuen Service als eine spannende Ergänzung des bestehenden Angebots an Produkten und Dienstleistungen im Bereich Private Banking mit Anlageberatung und Vermögensverwaltung: «Indem die App das Investieren mit digitalem Wechselgeld und damit bereits ab Kleinstbeträgen ermöglicht, eröffnet sich für Kundinnen und Kunden, die sich bislang noch nicht mit dem Thema Anlegen befasst haben, ein einfacher, niederschwelliger und spielerischer Einstieg».

Banking as a Service als Beschleuniger für eine Vision

Die technologische Grundlage für die Kooperation von Kaspar& und Acrevis bildet die Open-Finance-Plattform bLink der Schweizer Börse SIX. Sie erlaubt einen vereinfachten Datenaustausch zwischen Banken und FinTechs und ermöglicht so spannende Innovationen.

Kaspar& hat sich schon beim Start vor zwei Jahren nach eigenen Aussagen "die Demokratisierung des Anlegens und Investierens für alle Menschen" auf die Flagge geschrieben. Das FinTech ist überzeugt, mit seinen BaaS-Leistungen dieser Vision schneller und breiter Gestalt geben zu können.

Die Chancen sind tatsächlich intakt, BaaS und Embedded Finance schaffen Mulitplikatoren, die in Sachen Nutzung und Verbreitung weit über die Zahl der eigenen Kundinnen und Kunden im B2C-Bereich hinausgehen können.

Jan-Philip Schade, Mitgründer von Kaspar&, sieht nach dem Start von Acrevis weiteres Potenzial: «Mit der bLink-Plattform können wir in Zukunft ganz einfach und ohne grossen Aufwand nebst Acrevis weitere Banken anbinden und somit unserer Vision weiter näherkommen».

Bereits heute ist Kaspar& nach eigenen Angaben mit einer ganzen Reihe weiterer Schweizer Banken konkret im Gespräch und will bald weitere Partner für seine Lösung gewinnen.

Sollte dies gelingen, möchte das St. Galler FinTech eine ähnliche Rolle wie Twint besetzen, nur eben für das Anlegen und Investieren.